La Legge di bilancio per il 2019: principali misure a sostegno di investimenti, famiglie e imprese

23 gennaio 2019

Introduzione

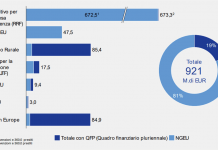

Il saldo complessivo degli effetti della manovra (Legge di Bilancio e Decreto Fiscale) è pari a circa -19,5 miliardi (in termini di saldo netto da finanziare) e a circa – 11,5 miliardi (in termini di indebitamento netto): questo segnala la natura espansiva del complesso di interventi. Circa la composizione della manovra, in termini di bilancio dello Stato, si registrano interventi complessivi per circa 47 miliardi, per un totale di risorse reperite pari a 27,5 miliardi (indebitamento netto pari a 40,3 miliardi, reperimento di risorse pari a 28,8 miliardi).

I principali interventi riguardano la sterilizzazione delle misure IVA nel 2019 e le misure finalizzate a sostenere la crescita economica, attraverso la riduzione della pressione fiscale per famiglie e imprese e il rilancio degli investimenti pubblici e privati. Vengono inoltre introdotte misure di inclusione sociale per contrastare le diseguaglianze e misure per semplificare e razionalizzare gli adempimenti fiscali, nonché limitare gli effetti distorsivi della tassazione sull’economia. Si istituisce un fondo da circa 7,1 miliardi nel 2019 e oltre 8 miliardi dal 2020, che ingloba parte delle risorse dedicate alla lotta alla povertà, introduce le pensioni di cittadinanza e il reddito di cittadinanza, contrasta l’esclusione sociale e potenzia i centri per l’impiego. Un ulteriore fondo, da circa 4 miliardi nel 2019 e oltre 8 miliardi nel successivo biennio, è destinato a finanziare ulteriori modalità di pensionamento anticipato e misure per incentivare l’assunzione di giovani lavoratori.

Maggiori dettagli sulla manovra e la sua composizione sono contenuti nella Nota tecnico-illustrativa alla Legge di bilancio della Ragioneria Generale dello Stato.

Le principali misure

MISURE PER IL RILANCIO DEGLI INVESTIMENTI

Fondo per il rilancio degli investimenti pubblici

Per rilanciare la crescita, la manovra dispone l’istituzione di un Fondo per dare nuovo impulso agli investimenti delle Amministrazioni centrali dello Stato e allo sviluppo del Paese: una quota viene specificamente destinata alla realizzazione, allo sviluppo e alla sicurezza di sistemi di trasporto pubblico. Il Fondo, istituito presso il Ministero dell’economia e delle finanze, beneficerà di circa 43,6 miliardi di euro per gli anni dal 2019 al 2033, da ripartirsi sulla base di programmi settoriali presentati dalle Amministrazioni centrali dello Stato per le materie di propria competenza. In particolare, sono stati stanziati 0,7 miliardi di risorse aggiuntive per gli investimenti pubblici nel 2019, 1,3 miliardi nel 2020 e 1,6 miliardi di euro nel 2021.

Cabina di regia per gli investimenti

È prevista la creazione di una struttura di missione chiamata “Investitalia” con il compito di coordinare le politiche del Governo in materia di investimenti pubblici e privati. La struttura opererà alle dirette dipendenze del Presidente del Consiglio dei Ministri in raccordo con la cabina di regia “Strategia Italia”. Sempre allo scopo di favorire gli investimenti pubblici si prevede l’istituzione di un’apposita struttura per la progettazione di beni ed edifici pubblici.

MISURE A SOSTEGNO DELLE FAMIGLIE

Reddito e pensione di cittadinanza

Per contrastare la disuguaglianza e l’esclusione sociale e potenziare i centri per l’impiego, viene creato un fondo per l’introduzione del Reddito di Cittadinanza (RDC), destinato ai nuclei familiari con reddito familiare (ISEE) annuo inferiore a 9.360 euro. Per i nuclei composti di persone in età di pensionamento di vecchiaia (67 anni e successivi adeguamenti alla speranza di vita) la misura diviene Pensione di Cittadinanza (PDC). A beneficiarne saranno circa 5 milioni di persone.

I destinatari riceveranno un’integrazione al reddito familiare fino alle rispettive soglie per RDC e PDC. A chi vive in affitto spetta un’integrazione pari all’ammontare del canone annuo fino a un massimo di 3.360 euro (1.800 per la PDC). Le famiglie che vivono in abitazioni di proprietà con mutuo, riceveranno un’integrazione pari alla rata del mutuo fino a un massimo di 1.800 euro.

In ogni caso la prestazione non può superare i 9.360 euro annui (780 mensili) né essere inferiore a 480 euro annui (40 mensili). La durata della prestazione (che può essere rinnovata per ulteriori cicli) si estende fino al venir meno delle condizioni e comunque fino a un massimo di 18 mesi per ciascun ciclo. I beneficiari devono aderire a un percorso di reinserimento (lavorativo, di completamento degli studi, di formazione professionale, etc.) e accettare almeno una di tre offerte di lavoro congrue.

La misura prevede, inoltre, esoneri contributivi per le aziende che assumono un beneficiario del RDC; incentivi per gli enti di formazione che prendono in carico un beneficiario e lo conducono ad un’effettiva assunzione; incentivi ai beneficiari che avviano un lavoro autonomo nei primi 12 mesi di fruizione.

Revisione sistema pensionistico

Per finanziare ulteriori modalità di pensionamento anticipato e misure per incentivare l’assunzione di giovani lavoratori, viene introdotto un fondo per “Quota 100” da 4 miliardi nel primo anno. Per il triennio 2019-2021, infatti, il diritto alla pensione anticipata si matura con un requisito minimo anagrafico di 62 anni e contributivo di 38. I potenziali beneficiari sono circa 1 milione nel triennio.

La decorrenza è sottoposta a slittamenti di entità diversa fra la generalità degli assicurati e i dipendenti pubblici secondo questo schema:

| DIPENDENTI PUBBLICI | ALTRI | |

|---|---|---|

| Diritto maturato prima del 31-12-2018 | 1 luglio 2019 | 1 aprile 2019 |

| Diritto maturato dal 1-1-2019 | Sei mesi dalla data di maturazione | Tre mesi dalla data di maturazione |

Vengono ridotti i requisiti contributivi per l’accesso al pensionamento indipendentemente dall’età anagrafica, secondo questo schema:

| UOMINI | DONNE | DECORRENZA | |

|---|---|---|---|

| Legislazione vigente | 43 anni e 3 mesi | 42 anni e 3 mesi | *Dal 1° aprile per chi matura il requisito nel 2018 |

| Nuovo sistema | 42 anni e 10 mesi | 41 anni e 10 mesi | *Tre mesi dalla data di maturazione a partire dal 1° gennaio 2019 |

È riconosciuto, inoltre, il diritto al pensionamento (cd. Opzione donna), con il calcolo contributivo, alle lavoratrici che entro il 31 dicembre 2018 hanno conseguito un’anzianità contributiva di 35 anni ed un’età anagrafica di 58 anni per le dipendenti e di 59 per le autonome.

Aliquota piatta per i pensionati che si trasferiscono nel Mezzogiorno

Viene introdotto un nuovo regime di tassazione per le persone fisiche, titolari di pensioni estere, che trasferiscono la propria residenza in Italia, in un comune del Mezzogiorno (Sicilia, Calabria, Sardegna, Campania, Basilicata, Abruzzo, Molise e Puglia) con popolazione non superiore a 20mila abitanti. I destinatari di questa misura possono optare per l’assoggettamento dei redditi di qualunque categoria, percepiti da fonte estera o prodotti all’estero, a un’imposta sostitutiva del 7 per cento per ciascuno dei periodi d’imposta di validità dell’opzione. Al nuovo regime di tassazione possono accedere solo le persone fisiche che non siano state fiscalmente residenti in Italia nei cinque periodi d’imposta precedenti a quello in cui l’opzione diviene efficace; coloro che trasferiscono la residenza da Paesi con i quali sono in vigore accordi di cooperazione amministrativa.

Proroga detrazioni fiscali per ristrutturazioni edilizie e riqualificazione

Per le ristrutturazioni edilizie si conferma la detrazione al 50% delle spese sostenute entro il limite massimo di 96.000 euro per unità immobiliare. Il mantenimento di questo incentivo è motivato anche dall’esigenza di contrasto a fenomeni di economia sommersa e di evasione fiscale, particolarmente rilevanti nel settore edile. Recenti analisi hanno infatti misurato l’aumento della propensione dei contribuenti a riportare le spese sostenute in dichiarazione mostrando che l’incremento della detrazione fiscale dal 36 al 50 per cento ha aumentato la probabilità di indicare le spese in dichiarazione di circa 40 punti percentuali.

Per gli interventi di riqualificazione energetica finalizzati a migliorare l’ecosostenibilità delle unità abitative sono state confermate le detrazioni nella misura del 50% (finestre, schermature solari e caldaie a condensazione e a biomassa) e del 65% per gli interventi che assicurano maggiore efficienza energetica, nei limiti di spesa già previsti per il 2018. Complessivamente la proroga di queste agevolazioni assicura alle famiglie un beneficio fiscale di circa 1,6 miliardi di euro nel triennio.

Proroga del “bonus mobili” e del “bonus verde”

Viene prorogata, alle stesse condizioni previste per il 2018, la detrazione del 50% delle spese per l’acquisto di mobili ed elettrodomestici finalizzati all’arredo di unità immobiliari oggetto di ristrutturazione edilizia. Il beneficio fiscale per le famiglie nel triennio è di circa 234 milioni di euro. Con finalità di tutela ambientale è prorogata per il 2019 anche la detrazione IRPEF del 36% (fino a un limite di spesa di 5.000 euro per ciascuna unità immobiliare) per le spese sostenute per interventi di sistemazione a verde. Il beneficio fiscale per le famiglie nel triennio è di circa 119 milioni di euro.

Cedolare secca per immobili a uso commerciale

Per favorire il livello di adesione spontanea dei contribuenti agli obblighi fiscali (cd. tax compliance) e calmierare i canoni di locazione degli immobili di superficie fino a 600 metri quadrati destinati all’uso commerciale (negozi e botteghe) e delle relative pertinenze, viene introdotta, su base opzionale, la cedolare secca al 21% sui redditi da locazione percepiti da persone fisiche al di fuori dell’esercizio di un’attività di impresa o di arti e professioni, in relazione a nuovi contratti stipulati nel 2019.

Il beneficio fiscale nel triennio è di circa 340 milioni di euro.

Rivalutazione dei terreni e delle partecipazioni

È prevista anche per il 2019 la facoltà di rideterminare i valori dei terreni (sia agricoli sia edificabili) e delle partecipazioni in società non quotate possedute da persone fisiche e società semplici. L’imposta sostitutiva si applica sul maggior valore attribuito ai terreni e alle partecipazioni a seguito di un’apposita perizia. Con questa misura aumenta il valore fiscalmente riconosciuto di tali beni e si riduce l’eventuale plusvalenza ai fini IRPEF in caso di successiva cessione.

Le maggiori entrate per il triennio sono circa 950 milioni.

“Bonus Malus” per la riconversione del parco auto

Per favorire la riconversione in chiave ecosostenibile del parco auto viene attribuito in via sperimentale, dal 2019 al 2021, un contributo economico, riconosciuto in misura differenziata per importi che vanno da 1.500 euro a i 6.000 euro, ai soggetti che acquistano e immatricolano in Italia un veicolo non inquinante. Sono incentivati solo gli acquisti di veicoli che hanno un costo massimo di 50.000 euro, IVA esclusa. Il contributo è corrisposto dal venditore all’acquirente mediante sconto sul prezzo di acquisto e recuperato dallo stesso venditore sotto forma di credito d’imposta. La misura è finanziata dalla contestuale istituzione per gli anni 2019-2021 di una nuova imposta che grava solo sugli acquisti di veicoli di lusso e SUV con emissioni di CO2 che eccedono la soglia di 160 g/km.

Per le stesse finalità di tutela ambientale viene introdotta una nuova detrazione fiscale per l’acquisto e la posa in opera di infrastrutture di ricarica dei veicoli alimentati ad energia elettrica.

Indennizzi ai risparmiatori danneggiati dalle crisi bancarie

Nella manovra viene istituito un Fondo, con una dotazione finanziaria lorda iniziale di 525 milioni di euro per ciascuno degli anni 2019, 2020 e 2021, per il ristoro dei risparmiatori che hanno subito un danno ingiusto a seguito dell’acquisto di strumenti finanziari emessi dalle banche sottoposte ad azione di risoluzione. Tale Fondo sostituisce quello istituito dalla Legge di bilancio 2018, avente analoghe finalità. Il ristoro è pari al 30 per cento del costo di acquisto di azioni e delle obbligazioni subordinate delle banche poste in liquidazione coatta amministrativa, entro il limite massimo complessivo di 100.000 euro per ciascun risparmiatore.

Aliquota piatta per le lezioni private

Per favorire l’emersione di redditi non dichiarati, viene introdotta, su base opzionale, un’imposta sostitutiva delle imposte sui redditi con aliquota pari al 15 per cento applicabile ai compensi percepiti per le attività di lezioni private e ripetizioni, esercitate da docenti titolari di cattedre nelle scuole di ogni ordine e grado. La nuova aliquota piatta sostituisce la precedente aliquota IRPEF (al 30 per cento, in media).

Questa misura dimezza la pressione fiscale e genera per la platea dei cittadini un beneficio nel triennio di circa 45 milioni di euro.

MISURE A SOSTEGNO DELLE IMPRESE

La manovra introduce misure volte alla riduzione del carico fiscale su imprese, professionisti e artigiani, al fine di migliorarne produttività e competitività e incentivare al tempo stesso l’occupazione.

Modifiche al regime forfetario (cd “regime dei minimi”)

Per tutelare le imprese soggette a una maggiore vulnerabilità economica, si semplifica il regime fiscale forfetario agevolato introdotto dalla Legge di Stabilità 2015: tutti i soggetti che esercitano attività di impresa, arti o professioni potranno beneficiare di un regime fiscale caratterizzato da forfettizzazione della base imponibile, tassazione sostitutiva di IRPEF e, IRAP con aliquota del 15%, esclusione dal campo di applicazione IVA e significative semplificazioni contabili e in termini di adempimenti.

Nel triennio la riduzione del prelievo per questi soggetti è circa 3,5 miliardi di euro (a regime la riduzione dell’imposizione fiscale su base annua è pari a 1,4 miliardi).

Saranno oltre 320 mila i contribuenti che passeranno dal regime di tassazione Irpef ordinario a quello forfetario, portando così la platea complessiva dei beneficiari a quasi 1,3 milioni di contribuenti.

Imposta sostitutiva del 20% per imprese e lavoratori autonomi

Dal 1° gennaio 2020 sarà introdotto un prelievo sostitutivo dell’imposta sui redditi, delle addizionali regionali e comunali e dell’imposta regionale sulle attività produttive per i soggetti che esercitano attività d’impresa, arti o professioni se, nell’anno precedente, hanno conseguito ricavi o hanno percepito compensi compresi tra 65 mila e 100 mila euro. Tali contribuenti applicheranno una aliquota “piatta” del 20% e saranno esclusi dal campo di applicazione dell’IVA previa autorizzazione dell’Unione europea. La misura determina una riduzione netta del prelievo sulle imprese pari a 1,2 miliardi di euro nel triennio (109 milioni nel 2020 e 1,1 miliardi di euro nel 2021).

Riduzione Ires per chi investe e assume

Al fine di ridurre il carico fiscale sulle imprese, viene ridotta di 9 punti percentuali l’imposta sui redditi corrispondenti agli utili reinvestiti in azienda, destinati all’incremento degli investimenti in beni materiali strumentali nuovi (a esclusione degli immobili e veicoli non strumentali) e all’incremento occupazionale (per i nuovi contratti a tempo indeterminato e a tempo determinato). La tassazione agevolata si riflette in una minore imposizione per le imprese di circa 3,8 miliardi nel triennio (1,9 miliardi di euro nel 2020 e 1,8 miliardi nel 2021).

Riporto delle perdite per i soggetti IRPEF

Per superare l’asimmetria nel trattamento fiscale delle perdite delle imprese in contabilità semplificata e di quelle in contabilità ordinaria, viene riconosciuta a tutti i soggetti IRPEF, la possibilità di riportare in avanti e in modo illimitato le perdite nell’ambito della determinazione del reddito d’impresa. Con questa misura, il trattamento fiscale delle perdite viene assimilato a quello previsto per i soggetti IRES concedendo un beneficio fiscale pari a 249 milioni di euro nel triennio.

Deducibilità IMU dalle imposte dirette dal 20% al 40%

Si raddoppia la deducibilità dell’IMU pagata sugli immobili strumentali all’esercizio dell’attività di impresa (capannoni, opifici, ecc.) portandola dal 20% al 40%; si tratta di una misura di alleggerimento fiscale molto attesa dal mondo delle imprese il cui beneficio fiscale nel triennio è di circa 460 milioni di euro.

Iperammortamento

Con l’obiettivo di sostenere la ripresa, dare nuovo impulso agli investimenti e promuovere l’accelerazione della digitalizzazione dei processi e delle funzioni, viene prorogato per il 2019 l’iperammortamento, riproponendo, sia pure con alcune rimodulazioni, gli incentivi fiscali già sperimentati nel quadro del Piano Industria 4.0. In particolare, per gli investimenti fino a 2,5 milioni di euro, la maggiorazione è aumentata dal 150% al 170%. Il beneficio fiscale è di circa 1,2 miliardi di euro nel triennio.

Credito di imposta formazione 4.0

È prorogata al 2019 anche l’applicazione del credito d’imposta per le spese in attività di formazione svolte per acquisire o consolidare la conoscenza delle tecnologie previste dal Piano nazionale industria 4.0 con benefici pari a 250 milioni nel 2020.

Interventi a favore del venture capital e delle start up e piccole e medie imprese innovative

Per favorire gli investimenti in venture capital (ovvero gli investimenti che un’azienda di medio-grandi dimensioni fa su una start up attraverso un fondo dedicato) è stata vincolata una percentuale degli investimenti qualificati che compongono i Piani Individuali di Risparmio (PIR) ed è stata portata dal 5 per cento al 10 per cento la quota dell’attivo patrimoniale di fondi pensione e casse previdenziali che può essere investita in PIR.

Inoltre, sono state incrementate dal 30% al 40% le detrazioni ai fini IRPEF e le deduzioni ai fini IRES per gli investimenti effettuati in start up e piccole e medie imprese innovative. La deducibilità ai fini IRES arriva al 50% se l’investimento è pari all’intero capitale della start up e se la partecipazione è mantenuta per almeno 3 anni.

Complessivamente questi interventi assicurano benefici fiscali nel triennio pari a 104 milioni di euro.

Clausole di salvaguardia IVA e accise sui carburanti

La Legge di bilancio sterilizza i previsti incrementi dell’Iva per il 2019 per circa 12,5 miliardi di euro. Vengono dunque neutralizzati gli aumenti dell’imposta sul valore aggiunto che avrebbero avuto ripercussioni negative sul processo di ripresa dell’economia rallentando la dinamica favorevole dei consumi delle famiglie (oltre il 70% della base imponibile dell’imposta sul valore aggiunto). Per gli anni successivi dovrebbero scattare aumenti delle aliquote IVA e accise sui carburanti per circa 23 miliardi di euro nel 2020 e circa 29 miliardi di euro dal 2021.

Imposta sui servizi digitali (cd. Web tax)

Per ripristinare l’equità della tassazione delle grandi multinazionali del web, in linea con i criteri che guidano le discussioni in corso in sede UE e rispettando i vincoli di non discriminazione previsti dai Trattati UE, viene introdotta una nuova imposta del 3% che si applica ai ricavi delle grandi imprese che forniscono determinati servizi digitali basati sull’utilizzo di un’interfaccia digitale (vendita di pubblicità online mirata agli utenti dell’interfaccia, facilitazione dell’interazione tra utenti, anche ai fini della fornitura di beni e servizi, vendita dei dati degli utenti). Pagheranno la nuova imposta le imprese del web per cui si verifichino congiuntamente due condizioni relative ai ricavi da servizi imponibili:

- un ammontare complessivo di ricavi, ovunque realizzati nell’anno solare, non inferiore a 750 milioni di euro;

- un ammontare di ricavi realizzati sul territorio dello Stato nell’anno solare non inferiore a 5,5 milioni di euro.

La misura produce un gettito di 150 milioni nel 2019 e 600 milioni per ciascuno degli anni 2020 e 2021.

Revisione della tassazione sui giochi

Viene disposto l’incremento, a decorrere dall’1 gennaio 2019, dell’1,35% e dell’1,25% delle aliquote del prelievo erariale unico (PREU) applicabili rispettivamente agli apparecchi cosiddetti new slot e video-lottery. Inoltre è aumentata l’aliquota dell’imposta unica sui giochi a distanza (dal 20 al 25% del margine lordo, ossia della differenza fra raccolta e premi restituiti ai giocatori), sulle scommesse a quota fissa su rete fisica (dal 18 al 20%) e a distanza (dal 22 al 24%) e sulle scommesse simulate (dal 20 al 22%).

Abrogazione IRI e ACE

Le importanti revisioni in materia di tassazione sulle piccole imprese e sugli utili reinvestiti hanno consentito una razionalizzazione di altre misure finalizzate al medesimo scopo. Viene prevista, in particolare, l’abrogazione dell’Imposta sul Reddito Imprenditoriale (IRI) e l’introduzione del più favorevole regime agevolato per le piccole imprese e per i lavoratori autonomi. Dall’abrogazione dell’IRI derivano maggiori entrate per circa 4,5 miliardi nel triennio.

A partire dal 2019 viene eliminata, inoltre, la misura di Aiuto alla Crescita Economica (ACE). Sostituito con un incentivo al reinvestimento degli utili verso investimenti produttivi, per indirizzare maggiori risorse verso l’economia reale. Dall’abrogazione dell’ACE derivano maggiori entrate per circa 4,1 miliardi nel triennio.

Risparmi di spesa relativi a crediti di imposta

Viene eliminato lo stanziamento in bilancio relativo al credito di imposta in favore dei soggetti passivi IRAP che non impiegano lavoratori dipendenti che non è più operativo (con un risparmio di 163 milioni di euro dal 2019).