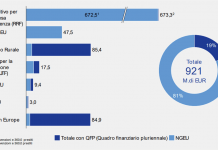

In una fase di contrazione economica come quella a cui il Paese va incontro è vitale fare ogni sforzo per evitare che gli effetti sull’economia reale si trasferiscano al settore del credito. Tanto le famiglie quanto le imprese rischiano di vedere significativamente erose le proprie entrate e ciò pregiudica la loro capacità di far fronte ad impegni finanziari pregressi e potrebbe rendere anche difficoltoso l’accesso al credito. Il Governo intende scongiurare con forza questa eventualità e ha destinato 5 miliardi, con un effetto volano per circa 350 miliardi, per assicurare la necessaria liquidità alle famiglie e alle imprese.

L’intervento del Governo sul fronte della liquidità si articola su quattro strumenti principali ed alcune misure di dettaglio.

- Moratoria sui prestiti. Le micro (le cc.dd. partite IVA), piccole e medie imprese (PMI), i professionisti e le ditte individuali beneficiano di una moratoria su un volume complessivo di prestiti stimato in circa 220 miliardi di euro. Vengono congelate fino al 30 settembre linee di credito in conto corrente, finanziamenti per anticipi su titoli di credito, scadenze di prestiti a breve e rate di prestiti e canoni in scadenza.

- Potenziamento per 1,5 miliardi del Fondo Centrale di Garanzia per le PMI, anche per la rinegoziazione dei prestiti esistenti. Sommando i finanziamenti in essere e quelli nuovi, l’obiettivo è consentire garanzie per oltre 100 miliardi complessivi di finanziamento alle imprese da parte del Fondo Centrale di Garanzia. Le modifiche principali riguardano:

- la gratuità della garanzia del Fondo, con la sospensione dell’obbligo di versamento delle previste commissioni per l’accesso al Fondo stesso;

- l’ammissibilità alla garanzia di operazioni di rinegoziazione del debito;

- l’allungamento automatico della garanzia in caso di moratoria o sospensione del finanziamento per l’emergenza coronavirus;

- la previsione, per le operazioni di importo fino a 100.000 euro, di procedure di valutazione per l’accesso al Fondo ristrette ai soli profili economico-finanziari al fine di ammettere alla garanzia anche imprese che registrano tensioni col sistema finanziario in ragione della crisi connessa all’epidemia;

- estensione del limite per la concessione della garanzia da 2,5 milioni a 5 milioni di finanziamento;

- estensione a soggetti privati della facoltà di contribuire a incrementare la dotazione del Fondo PMI (oggi riconosciuta a banche, Regioni e altri enti e organismi pubblici, con l’intervento di Cdp e di Sace);

- facilitazione per l’erogazione di garanzie per finanziamenti a lavoratori autonomi, liberi professionisti e imprenditori individuali;

- estensione dell’impiego delle risorse del Fondo.

- Garanzia dello Stato a favore di CDP per fornire provvista alle banche che finanziano imprese medio grandi che non beneficiano del Fondo PMI. Garanzia di 500 milioni con un moltiplicatore di 20, quindi si stima fino a 10 miliardi di nuova finanza.

- Incentivo alle imprese bancarie e industriali a cedere i loro crediti incagliati o deteriorati mediante la conversione delle loro Attività Fiscali Differite in Crediti di imposta. L’intervento libera nuove risorse liquide per le imprese e consente alle banche di dare nuovo credito, consentendo nuova finanza bancaria per le imprese fino a 10 miliardi.

Fra le altre misure, segnaliamo:

- Rafforzamento dei Confidi per le microimprese, attraverso misure di semplificazione.

- Viene esteso, anche ai lavoratori autonomi, il fondo di solidarietà per i mutui per l’acquisto della prima casa, aggiungendo una nuova causale a supporto della richiesta di sospensione ed eliminando la condizione legata al reddito Isee. Si tratta del Fondo Gasparrini che prevede la possibilità, per i titolari di un mutuo contratto per l’acquisto della prima casa, di beneficiare della sospensione del pagamento delle rate al verificarsi di situazioni di temporanea difficoltà.

- Immediata entrata in vigore del “volatility adjustment” per le assicurazioni. Viene introdotto un contributo statale del 50% della quota interessi.

- Viene introdotta una norma che proroga i termini e introduce la possibilità di riparto parziale di indennizzo per i risparmiatori attingendo al FIR, il fondo previsto per gli indennizzi ai risparmiatori rimasti coinvolti.

- Sospensione dei rimborsi in scadenza nel 2020 dei finanziamenti SIMEST.

- È prevista una garanzia di SACE a Regioni e Protezione civile per agevolare il reperimento di forniture essenziali sui mercati esteri.

Per saperne di più

- DECRETO-LEGGE 17 marzo 2020, n. 18 – #CuraItalia in Gazzetta Ufficiale

- Sostegno alla liquidità delle PMI, cosa c’è da sapere

- Potenziamento del sistema sanitario nazionale, della Protezione Civile e degli altri soggetti pubblici impegnati sul fronte dell’emergenza

- Sostegno ai lavoratori e garanzia dei redditi

- Sospensione dei versamenti fiscali e contributivi

- Proteggere la salute, sostenere l’economia e salvaguardare il lavoro